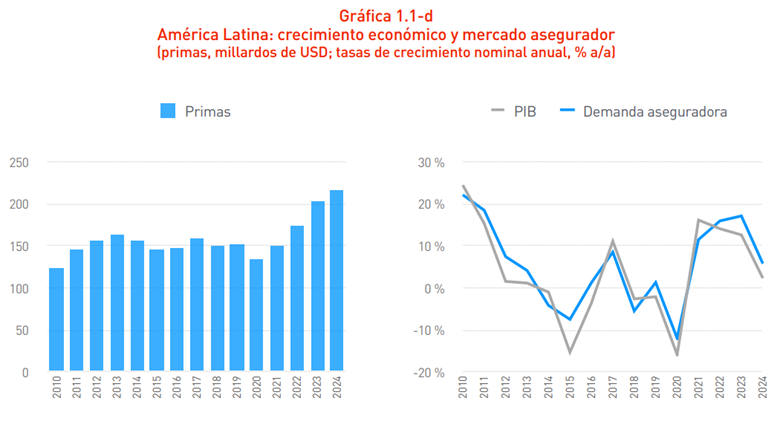

El negocio asegurador latinoamericano crece un 5,8% y se sitúa en 215.100 millones de dólares

Las primas de Vida (+8,7%) aumentaron a un mayor ritmo que las de No Vida (3,7%) en 2024, en un año de moderación del crecimiento para el sector.

El consumo promedio de seguros fue de 340,7 dólares por cada latinoamericano, un 5% más que hace un año.

El sector asegurador latinoamericano constituye el 2,8% del total mundial, pese a que su economía llega al 8% del conjunto global.

El mercado asegurador latinoamericano se expandió un 5,8% en 2024, hasta los 215.100 millones de dólares (unos 186.750 millones de euros al cambio actual), según el último informe de MAPFRE Economics, el Servicio de Estudios de MAPFRE. Las primas de seguros mostraron así una moderación de la tendencia al alza, después de un fuerte repunte del 17,1% el año anterior.

Entre las razones de este menor incremento de los seguros en Latinoamérica, región en la que MAPFRE es el mayor grupo asegurador multinacional, se encuentran el efecto base, ya que la comparación se realiza con un 2023 de importantes actualizaciones de tarifas por la inflación; el menor dinamismo económico de países clave como Brasil y México, que afectó a la demanda de seguros, especialmente de No Vida; y los tipos de cambio, que en 2024 fueron negativos para las divisas latinoamericanas, lo que reduce el peso de las primas en dólares.

No obstante, MAPFRE Economics ve un “crecimiento saludable, a pesar del entorno complejo de escaso crecimiento económico”, con subidas en moneda local significativamente superiores a la inflación. En términos reales (en divisas locales y descontando la inflación), los países que experimentaron una mayor expansión de su sector asegurador fueron Uruguay (25,8%), República Dominicana (13,6%) y México (11,2%). La excepción fue Argentina, único país en el que las primas cayeron en términos reales (-13,1%).

Por ramos, el principal motor regional del sector asegurador fue el segmento de Vida, con un incremento del 8,7% medido en dólares. Esta línea de negocio estuvo favorecida un año más por un entorno propicio, aunque algo más complejo, para el desarrollo de productos de Vida Ahorro y de rentas vitalicias, con tipos de interés en general menos restrictivos y notablemente superiores a la inflación, que se mantuvo más controlada que en años previos.

En el segmento de No Vida, los ramos más dinámicos fueron los de Accidentes personales, con un crecimiento del 8,9%, y el de Salud, con un 8,4%. Automóviles, el ramo con mayor cuota de mercado (17,3%), presentó una subida más débil, del 2,6%, en línea con el bajo crecimiento económico de la región. Los seguros de Incendios y/o líneas aliadas registraron una subida algo mayor, del 4,1%.

En cuanto a la rentabilidad del sector, en 2024 se situó en 14.460,9 millones de dólares, lo que implica un retroceso del 7,4% frente al año anterior, aunque desde MAPFRE Economics explican que 2023 fue un año “excepcional” y, en cualquier caso, este resultado está por encima de los niveles prepandemia. México, Colombia y Perú registraron mayores beneficios que el año previo, mientras que en Brasil o Chile estos fueron menores que en 2023.

Tendencias estructurales del sector

El índice de penetración (relación entre las primas y el PIB) de los seguros se situó en 2024 en el 3,2%, 0,1 puntos porcentuales más que el año anterior. Este indicador, que ilustra el peso de los seguros en el conjunto de la economía, es especialmente elevado en Puerto Rico (18,2%), porque incluye los seguros de salud para población de bajos recursos, que sufraga el Gobierno. Tras el país caribeño, Chile (4,6%), Uruguay (3,6%), Brasil (3,3%) y Colombia (3,3%) presentaros los mayores niveles de penetración del seguro.

La densidad de los seguros (primas per cápita) en Latinoamérica fue en 2024 de 340,7 dólares (unos 296 euros), un 5% más que en 2023. La mayor parte de ese consumo promedio de seguros sigue concentrada en los productos de No Vida, en los que se invierten 192,6 dólares por habitante.

Por último, MAPFRE Economics actualiza en 315.945 millones de dólares el cálculo para 2024 de la Brecha de Protección del Seguro (BPS) en base al volumen de aseguramiento existente y la cobertura que sería económicamente necesaria y beneficiosa para la sociedad, un 4,2% más de la estimada el año previo. El 60,2% de la BPS corresponde a los seguros de Vida, con un peso relativo menor al existente en economías más desarrolladas. De esta forma, el mercado potencial de seguros en Latinoamérica fue de 531.100 millones de dólares (unos 461.000 millones de euros), 2,5 veces mayor al volumen actual.

Puedes acceder al informe completo aquí.